*Diego Martins, sócio da Pragma Gestão de Patrimônio

Anos atrás, conversando com o diretor de investimentos de um grande endowment norte-americano, ele me disse que todo investidor deveria, antes de investir, se perguntar por que seu capital é especial. A resposta para essa pergunta o ajudaria a alocar o patrimônio da melhor maneira possível, aproveitando ao máximo do potencial de retorno ajustado por risco. Ato contínuo, perguntei o que o capital que ele geria tinha de mais especial. E a resposta, sem hesitar, foi que o patrimônio de um endowment pode ser investido para a eternidade – portanto, com um horizonte de prazo longuíssimo, diferente de todos os outros investidores do mercado.

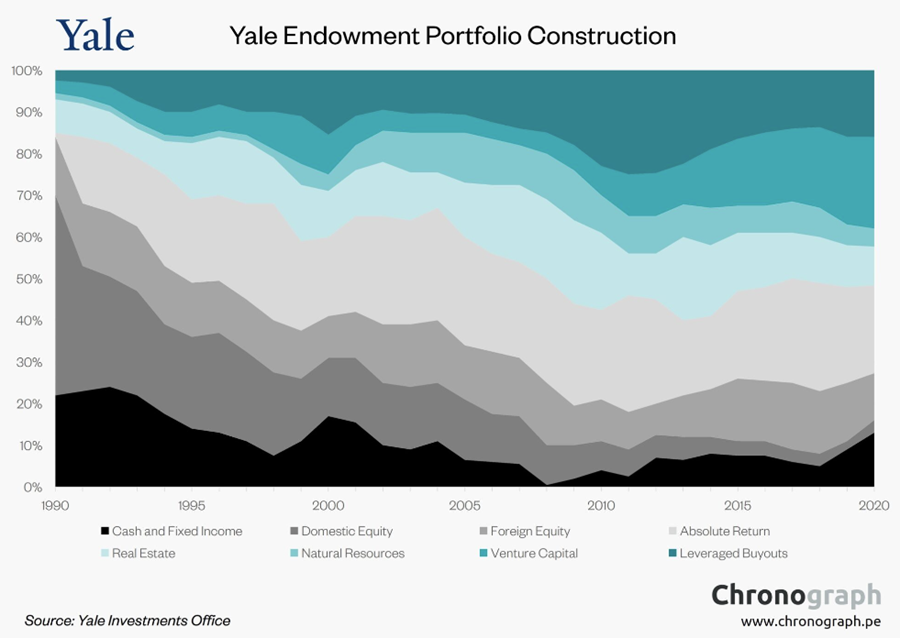

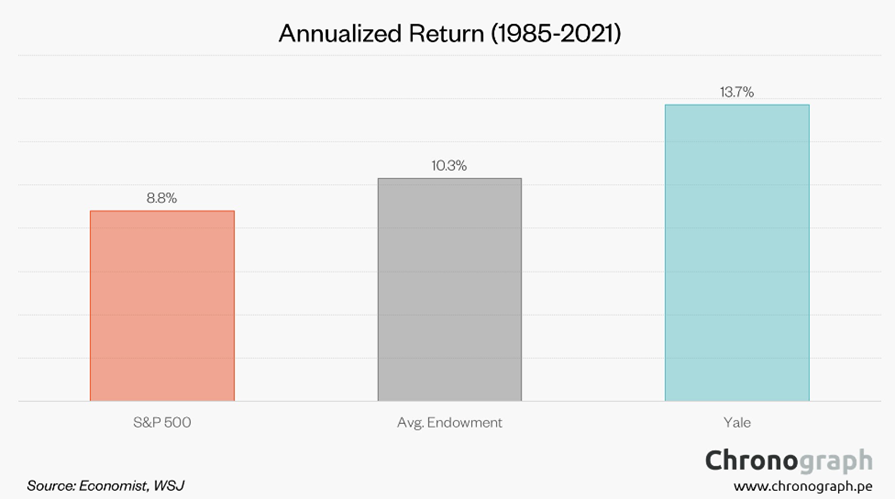

Aos olhos dos investidores “comuns”, ativos de horizonte alongado são mais arriscados: têm mais volatilidade (como ativos de renda variável), ou se expõem a períodos grandes de iliquidez e a riscos idiossincráticos (caso dos investimentos alternativos, como Ativos Reais, Private Equity ou Venture Capital). A perspectiva de longo prazo inverte essa realidade, e o que é risco para a maioria se torna oportunidade para os endowments: a renda variável tem historicamente entregado prêmios relevantes em horizontes longos, enquanto investimentos alternativos carregam consigo prêmio pela iliquidez, além da oportunidade de se capturar “alfa” (retornos acima dos índices de mercado).

Contudo, um capital especial pede igualmente um acompanhamento especial. Esse artigo se dedica a compartilhar com o leitor quais têm sido as melhores práticas para o acompanhamento de desempenho de fundos patrimoniais ao redor do mundo. São dois os grandes desafios enfrentados para medir a performance de endowments: alinhar as métricas ao horizonte mais longo dos investimentos; e saber exatamente o que se deseja medir com cada métrica.

A solução para o primeiro dilema passa, invariavelmente, pelo alongamento do horizonte de análise. Afinal, não faz sentido investir em ativos que maturam em mais de 5 ou 10 anos (sejam eles simples títulos de renda fixa com vencimentos mais longos, passando por ações e alcançando ativos reais como florestas ou infraestrutura), e querer avaliar o sucesso dessas alocações no mês a mês.

Nessa toada, quanto maior a alocação do fundo patrimonial em ativos com horizonte dilatado de realização de ganhos, mais longa deverá ser a janela de apuração de performance. Tomando como exemplo os endowments universitários norte-americanos, eles habitualmente avaliam o sucesso de portfólios em janelas móveis de 10 anos. Tal horizonte talvez possa parecer ousado para carteiras brasileiras, comumente menos alocadas em ações e investimentos alternativos. Ainda assim, não parece razoável se acompanhar o resultado de um fundo patrimonial em janelas muito curtas, inferiores a 5 anos, por exemplo. Do contrário, a apuração de performance de curto prazo inevitavelmente leva a uma subutilização de riscos toleráveis por um endowment – deixando na mesa, portanto, o que de fato remunera o seu capital especial.

Passemos então às métricas de performance contra as quais um fundo patrimonial deveria se medir. A primeira delas, talvez a mais relevante de todas, ajuda-nos a quantificar se o objetivo primordial de um endowment está sendo alcançado: a proteção do poder de compra do patrimônio somada à capacidade de geração de renda. Trata-se da medida do ganho real da carteira ao longo do tempo, ou seja, qual a rentabilidade acima da inflação. Ao mesmo tempo, é natural que fundos patrimoniais possuam metas de longo prazo na forma “inflação+X%” – segundo este Anuário, a meta mais comum no universo brasileiro é a de IPCA+5%a.a. É fundamental, por conseguinte, que as organizações avaliem periodicamente o cumprimento ou não de tal alvo.

Uma segunda medida relevante para a avaliação de desempenho de um endowment é a comparação do retorno ao de uma referência do mercado investível. Afinal, os gestores de um fundo patrimonial com meta de retorno de “IPCA+5%” podem até ficar satisfeitos caso tenham ganhos de longo prazo 6% ao ano acima da inflação, todavia essa performance terá menos brilho caso o mercado financeiro, de maneira passiva, tenha rendido mais do que isso. Nessa direção, é comum que fundos norte-americanos se comparem ao que chamam de portfolios de referência “naives” (ou ingênuos, em português), compostos por uma combinação de um índice de renda fixa e outro de renda variável.

A lógica por trás dessa métrica é a de aferir se o fundo patrimonial foi capaz de superar uma combinação simples, passiva e barata de ativos tradicionais de mercado. A carteira “ingênua” mais usada no mercado internacional é composta por 60% de um índice de ações e 40% de um índice de renda fixa. Os endowments do hemisfério norte, por sua vez, costumam se comparar a portfólios com alocação em renda variável entre 70% e 80%, haja vista que as exposições estruturais a ativos compatíveis com renda variável são superiores às dos investidores médios (algo alinhado com o horizonte de longo prazo).

Ao portarmos a mesma lógica para o Brasil, certamente teremos portfólios de referência com menos renda variável, sob efeito dos nossos juros reais estruturalmente mais altos. Ainda assim, observando as alocações reportadas nesta publicação, poderíamos inferir que um portfólio 20% renda variável / 80% renda fixa seja uma boa referência para a grande média dos respondentes. Entretanto, fundos maiores (acima de R$ 500 milhões) já demonstram maior orientação a ativos de longo prazo, sendo mais comparáveis a um mix com algo entre 40% e 50% de Renda Variável.

Aqui vale fazer uma ressalva quanto aos chamados “benchmarks” agregados, ou de política de investimentos. Alguns endowments costumam se comparar a um portfolio investido unicamente em índices de mercado, seguindo exatamente as alocações por classe de ativo determinadas nas próprias políticas de investimentos. Essa é uma medida válida caso se queira avaliar a capacidade das classes investidas gerarem retornos acima do mercado (portanto, o já mencionado “alfa”). No entanto, ela é menos abrangente do que a comparação com portfólios “naives” que, além do alfa, também apura a qualidade da decisão de se investir em classes de ativos além de Renda Fixa e Renda Variável, bem como o uso de mais ou menos risco do que o portfólio “ingênuo”.

Por fim, uma terceira medida é amplamente empregada por fundos patrimoniais no exterior: a comparação com a performance de investidores semelhantes. Dessa forma, a organização busca identificar se o próprio endowment tem desempenhado em linha ou melhor do que outras carteiras com perfil de risco e objetivo similares. Nesse aspecto, esta publicação do anuário também tem papel fundamental para os fundos patrimoniais brasileiros, ao ser a primeira (e até este momento a única) publicação a coletar e reportar, de maneira agregada e estratificada, os resultados dos endowments nacionais e de múltiplas causas.

Em suma, as métricas aqui apresentadas são capazes de endereçar as três perguntas fundamentais para avaliação de desempenho de fundos patrimoniais:

1. O fundo foi capaz de atingir o seu objetivo primordial, de proteger o patrimônio ao longo do tempo e gerar ganhos reais destináveis a sua causa? Medida de retorno real (“inflação+X%”);

2. O fundo foi capaz de superar o retorno médio de referências de mercado? Comparação com o portfólio “naive” (mix passivo de Renda Fixa + Renda Variável);

3. O fundo foi capaz de render em linha ou acima do retorno médio de seus pares? Comparação com retorno de outros endowments similares;

A resposta afirmativa a essas três perguntas, medidas num horizonte de tempo razoavelmente longo, caracteriza o sucesso consistente de um fundo patrimonial.

Historicamente, observamos como prática do investimento social brasileiro mais agentes executores de seus próprios projetos do que financiadores de organizações da sociedade civil. Contudo, em 2020, o

Historicamente, observamos como prática do investimento social brasileiro mais agentes executores de seus próprios projetos do que financiadores de organizações da sociedade civil. Contudo, em 2020, o  Utilizando-se da

Utilizando-se da